(网经社讯)零售业态随即时物流的出现不断迭代升级。2016年杭州云栖大会马云第一次提出新零售的概念,城市近场零售正是在这一主题下崛起的新业态,离用户端更近、提高配送时效成为新内核。

即时物流的出现补充了新零售的配送体系,为本地实体零售门店扩大3-5公里的消费半径,门店依据消费者需求就近提供即时服务,这种模式被称之为“城市近场电商(零售)”。

近年随着商流巨头纷纷入场城市近场零售,衍生出电商系(阿里、美团、京东等)、商超系(永辉、大润发等)和新兴互联网(每日优鲜,叮咚买菜等)三种类别,行业模式不断创新,竞争也随之加剧。

平台流量和用户需求赋能同城零售。实体门店在成本端主要依托平台带来的流量降低店获客成本、提高店铺曝光率,在更贴近用户的优势下提升复购率。

收 入端的赋能一方面来自消费者对时效的高需求,相较传统广域电商平均多日达的履约时效,近场零售通常能控制在2小时,甚至30分钟以内;另一方面是满足用户 对日常生活场景中高频出现的品类需求,传统电商的优势是百货品类完备,近场零售侧重对日常生活场景中高频出现的品类的覆盖,诸如餐饮外卖、生鲜果蔬等刚性 需求。

综合以上两点来看,近场零售的制胜点最终在门店布局的广度和密度,对线下的赋能直接体现在坪效的提升。

01

短期竞合

即时配送作为仓配、快递旺季的补充运力

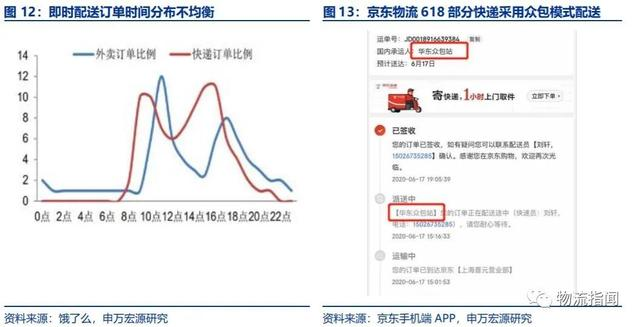

即时配送本质是一种区域点对点物流服务网络,无需大规模的固定资产投入,规模效应的核心是人效的提升。然而,当前商流端餐饮为主的模式下,订单的时间波动较大,部分时段人员闲置的现象明显,对快递员日均送单量提升制约较大。

而即时配送的高峰与快递配送时间段相对错开,并且即时配送购物节等季节性的波动较弱,目前已经作为快递和仓配网络繁忙时段的补充运力,大大缓解快递和仓配在高峰时段的运力短缺问题。

例 如京东物流,目前配送链路除了传统城市仓—末端站点—快递员配送的模式外,还通过城市仓—末端站点—众包站—众包骑手的方式完成末端配送。其中,华东众众 包站是京东众包在华东地区的站点,京东众包是京东推出的一种全新、社会化的全民快递服务,本质是利用用户抢单模式,来为附近的客户做快递送货。

02

长期替代

高时效体验将推动对全网快递的替代效应

从消费者服务体验端来看,即时配送最大的优势在于大幅节约传统快递时效延迟,明显优化消费者购物体验。由于即时配送将商品前置到线下门店,因此配送时效往往在1小时以内,给消费者“分钟级配送”的购物体验。

根据《中国智慧物流末端配送趋势报告》调研数据,在被问及末端配送未来最期待的场景,71.7%的受访者要求物流购物体验时效越快越好;其中38.5%的受访者希望“开启时空任意门,上一秒下单、下一秒送到”。这都显示出消费者对时效持续提出更高要求。

![1596766233455805.png BWL%]$ZNR{AJU8`WGM19V)3.png](http://imgs-b2b.100ec.cn/Public/Upload/image/20200807/1596766233455805.png)

事实上,各大快递公司均已围绕高时效推出更具竞争力的各类产品,全网快递、仓配模式都在不断提升自身的时效标准,但是即时配送在时效层面的领先优势不可动摇。

不同的物流模式存在“时效界线”,本质是长距离运输以及分拣过程所带来的时效减损导致全程时效存在极限,难以进一步优化。时效界限的存在导致全网快递等时效相对较慢的物流形式,难以满足消费者越来越高的时效需求。具体来看:

全网快递:24小时送达是全网非航空快递的“时效界限”。普通陆运最快时效产品也难以保证大规模单量稳定24小时内送达。原因在于分拨中转在每天固定时段开始,且长途运输、支线运输、末端派送等多环节使得时效难以进一步提升。

根据国家邮政局数据,全网快递的平均时效在50小时左右,时效仅为快递公司“特快”产品的50%,可见快递公司的时效产品在压缩时效等方面已经“用尽全力”。

仓配模式:8-12小时则是仓配模式的“时效界限”。仓配面临庞大SKU的仓储的拣选打包以及同城运输、派送的时效问题,但是相较全网快递已经有一倍左右的时效提升,消费者感知明显。其本质是商品的前置(到仓)以及中间链路的减少。

此外,仓配模式还受到铺货预测精准性要求高、仓储建设、租赁运维及存货成本相对较高的问题,对仓储自动化和精细化运营能力要求较高。

即时配送:30-60分钟对于配送时效仅是“标准服务”,最快时效达到10-15分钟甚至更短。即时配送将商品前置到距离消费者5公里内的店面中,并且由门店自行完成打包等工作,骑手进行配送,是目前来看最短链、高时效的物流服务模式。

即时配送通过模式领先带动服务时效领先,相较全网快递和仓配模式,将时效提升数十倍甚至百倍,从“时效痛点”层面大幅优化了消费者的服务体验。

![1596766247486932.png 9EBW1GHA3A4$4~WL]TA7_$4.png](http://imgs-b2b.100ec.cn/Public/Upload/image/20200807/1596766247486932.png)

高 时效物流服务+巨头介入带动商流迁移,从而形成对全网快递的替代效应。即时配送“分钟级”的高服务时效将形成强竞争壁垒和用户口碑,在巨头介入下,推动用 户的部分需求从广域电商的消费逐步过渡到城市近场电商+即时配送模式上,从而对全网快递的物流模式形成一定的替代作用。

然而,无论是近场电商还是广域电商,商业模式的迭代还需回归本质——消费者的购物体验。

消费者更关心还是:(1)高品质物流服务的价格;(2)商品的品类/质量;此外还需关注的是消费者习惯迁移的成本。

当前来看,近场电商即时配送的物流成本约为全网快递的2-3倍,并且面临商品品类远不及广域电商的核心问题。此外,消费者已经形成在淘宝、天猫、京东等广域电商购物的消费习惯,习惯迁移也是一大问题。

因此我们认为,物流成本、SKU丰富度、用户习惯迁移成本三者将共同构成近场电商迭代广域电商的三大壁垒,壁垒能否突破也将决定替代的程度和快慢。

03

三大替代壁垒有望突破

1.替代壁垒一:即时配送降本空间仍然较大,成本有望接近全网快递

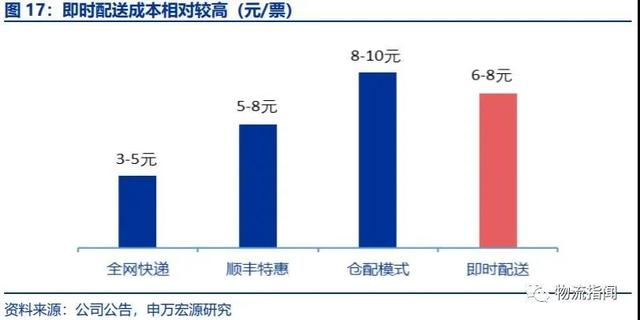

当前即时配送物流成本仍然较高,成本核心组成部分是骑手薪酬,当前骑手日均订单量较低直接导致单均成本高企。

即时配送的核心物流成本包含配送费与打包费两个部分,当前即时配送平均成本在6-8元/单,包括2-3元的打包费以及4-6元的物流配送费用。横向比较来看,即 时配送物流服务仍然高于全网快递近一倍以上,略高于顺丰特惠件的标准报价。

从 日均送件量角度:当前即时配送快递员日均送件量仅为直营快递网络的 40%-50%,仅为通达系快递员的10%-20%左右。据美团研究院最新发布的《2019年及2020年疫情期间美团骑手就业报告》中的调查显 示,2019年超过66%的骑手日均送单量在20单以下;仅15.9%的骑手能做到日均30单以上的配送;即时配送通达系快递员人均送件量达到日均 100-150件;顺丰快递员人均送件50件/天。

从收入角度看,骑手的平均收入在3000-8000元之间,与末端快递员收入基本一致,甚至更高。因此,薪酬相对恒定的情况下,人效的不足直接导致了末端配送成本高企,当前即时配送是的单票成本是全网快递末端配送成本的3-4倍,是仓配模式末端配送成本的1.5-2倍。

但是我们认为即时配送骑手人效仍有一倍以上的提升空间,核心驱动因素包括:

(1) 即时配送单量分布的平滑,使得骑手空闲时间段的逐步充分利用,从而增加骑手人效。主要包括从传统餐饮外卖逐步拓展到生鲜、商超、茶饮、鲜花绿植等各类商 品,能实现在一天各时段以及一年个自然日间的更为均衡的分布,从而让骑手的闲置时间充分利用,提升人效。根据我们观察,事实上这种趋势近期已经开始出现。

(2)技术算法的更新迭代、外卖末端的优化提高骑手的配送效率,大幅提升人效。技术层面,包括实时订单分配技术和订单智能打包技术。订单分配技术主要是指当前主要是将骑手、商家、消费者的位置数据实时匹配更新,基于地理位置和装载情况进行订单正确高效的推送。

智能打包技术的核心是确保配送效率提升从而实现成本节省。通过对统一送达地址或者同一商家订单的合并,对打包订单进行重分配,从而大幅提升履约情况。

末端交付环节,外卖保温柜等新兴末端模式的出现,大幅缩短骑手的等候时间,提升末端交付效率。疫情期间美团外卖等均推出“无接触配送”模式,更安全的同时也大幅提升了末端交付效率。预计末端交付环节的优化,可以在高峰时段进一步提升骑手的配送效率30%-50%以上。

量化测算:

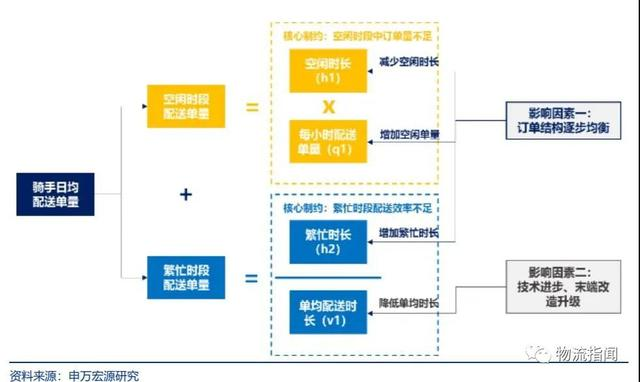

(1)模型核心逻辑:骑手日均配送单量可以分为空闲时段和繁忙时段配送单量的总和。其中,空闲时段的定义是骑手工作时长中,配送效率未发挥到最大限度,存在空余时间的时段;而繁忙时段则是骑手充分发挥工作效率的时段。

我们认为:空闲时段中,制约骑手配送单量的关键因素是订单量不足,表现为每小时配送单量q1的不足(而非配送效率不够);而繁忙时段中,制约骑手配送单量的关键因素是配送效率v1的不足(而非单量不够多),其中配送效率用单均配送时长来度量。

而此前定性分析中提到的“订单结构准备均衡”(即影响因素一),“技术进步、末端改造升级”*即影响因素二,均会对上述理论模型中的特定变量产生影响。具体理论模型如下图:

当前值假设逻辑:原始值主要通过实地骑手调研推算,我们假设骑手在中午11:00-13:00,下午17:00-19:00进入繁忙时段,合计4小时/天;其余时段均为空闲时段,合计6小时,因而骑手每天工作10小时(事实上部分骑手工作时长长达11-12 小时)。

调研得知,繁忙时段,骑手一小时能配4-5单,因而推算单均时长大约13分钟/单,空闲时段则单量较少,假设为2单/小时(通过骑手日均30单作用倒算得到)。

我们考虑以下几个因素使得即时配送的单均成本得以大幅优化:

(1) 到单量结构的均衡使得原本空闲的时段(如下午15:00-17:00空闲时段变为买菜、茶饮甜品密集时间,早上9:00-11:00或者晚上19:00后 空闲时段成为快递标品寄送密集时间)均从空闲时段变为繁忙时长。我们在谨慎、中性、乐观情形下分别假设空闲时长从每天6小时,压缩至每天5/4/3小时。

(2)单量结构均衡还使得空闲时长中,穿插部分非密集型需求(如鲜花、蛋糕),导致空闲时长的单量均衡化。我们假设情形下,空闲时段的单量从每小时2单,提升至每小时2.5/3单。

(3)技术进步和末端站点升级使得骑手的单均配送时长有所缩短。我们认为随着单量密度的提升,这种影响是显著的,能使骑手在繁忙时段因顺路而多携带1-2单。我们假设在谨慎/中性/乐观情形下单均配送时长从每单13分钟,下降到10/9/8分钟。

(4)此外,我们还考虑骑手因为付出劳动增加,平均月薪有每种情形下不同幅度的合理上涨。在谨慎/中性/乐观情形下分别上涨5%/10%/15%。

事实上,这是一种相对保守的假设,因为可参照的通达系快递员在过去3-5年中,人均配送单量有了大幅的提升(从人均60单/天,上升至100-150单/天),但是薪酬却几乎没有太大的改变。

基于以上测算,我们发现即时配送在谨慎/中性/乐观三种情形下,单票成本有望降低到每单4.9/4.2/3.7元。

我 们认为,即便是上述乐观情形的分析,也有非常大的可实现性,我们的测算整体偏保守。原因在于,单量结构的均衡叠加技术进步必将使得即使配送释放更大的效率 潜能,如同十年前我们无法想象如今末端快递员能完成日均150-200件的派件一样,我们容易低估服务标准化和技术进步带来的效率提升幅度。

此外,即时配送相较于其他电商物流模式,充分利用本地同城店铺中的货物进行物流配送服务,节省了长途运输和分拨中心、电商仓储的租赁操作成本,本身就是更为集约、高效的物流形式。因此我们判断,未来即时配送成本保守估计将与全网快递基本持平。

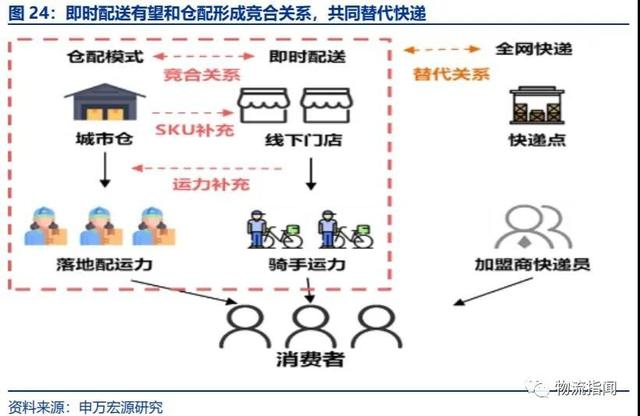

2.替代壁垒二:同城SKU数量足以满足日常需求,即时配送与仓配模式形成互补

从SKU丰富度来看,广域电商仍有不可替代的优势,即海量长尾商品的优势。当前淘宝SKU数量保守估计达到3亿个,是城市中大型商超、单个城市电商仓的的近千倍。

但是,同城零售中,单个便利店或者线下大型商超能覆盖5万个SKU,叠加其他服装店、百货等其他业态,保守估计全城SKU至少达到几十万甚至百万个级别,可以做到满足基本生活需要和用户购物中高频商品的一般需求。

因此,我们认为尽管近场电商SKU数量无法与广域电商比拟,但这仍不会成为影响城市近场电商部分替代广域电商大趋势的绊脚石。

此 外,我们认为电商仓拥有更海量的SKU,可以在SKU数量层面作为即时配送在同城角度的合作方。据调研,单个电商仓库的SKU数量可以达到10万个,考虑 不同电商仓库之间的调货等功能,整个仓网SKU数量有望达到近百万个,这大大拓宽了同城近场电商的SKU丰富程度。此外,前文中也提到,仓配模式末端配送 成本较高,目前已经采用众包、即时配送运力作为补充。

因此我们认为,在同城范围 内,仓配和即时配送两种模式存在竞合关系,两者以更快的时效,更好的服务共同替代全网快递中相对标准化的产品。电商仓为即时配送提供了更海量的SKU丰富 消费者的选择,而即时配送作为补充运力降低了仓配落地配送的人力成本,同时提高了仓的周转效率,形成双赢。

当 然,广域电商+全网快递的物流形式仍会占据较大的份额,仍然具备价值。原因在于长尾商品需求满足仍需全网快递远距离的物流运输形式;并且广袤的三四线城市 难以建立仓配和即时配送的网络,快递物流仍是最经济高效的履约模式。但是,即时配网络成熟的城市仍会通过更高的时效、更优的服务和相对可控的价格对全网快 递形成一定的替代。

3.替代壁垒三:生鲜作为巨头云集的过渡赛道,有望推动用户的习惯迁移

生鲜电商行业规模及电商渗透率持续增长。通过五年的发展,生鲜电商在行业规模和渗透率角度均取得了令人瞩目的成长。

据艾瑞咨询测算,2019年,生鲜电商行业规模达到2796亿元,同比增速达到36.7%。预计未来三年,生鲜电商仍有望保持26%的CAGR高速增长,2023年行业规模将超过8000亿。

网购渗透率角度:根据商务部公布的生鲜市场零售额推算,2019年生鲜电商的网购渗透率达到5.4%,未来三年有望提升到13.9%,成为消费者购买生鲜产品的主流渠道之一。

我们认为,生鲜作为高频的即时配送购物需求,兼具餐饮和标准品购物的特性,有望成为过渡赛道,推动消费者通过同城零售+即时配送的形式购买快消、3C等产品,从而促进消费习惯的迁移。

消费者在通过APP下单生鲜蔬菜的过程中,切实感受到了即时配送的高效快捷服务,往往几次之后也会在购买生鲜同时,下单一些家庭快消品的“顺单购买”,这也推动了同城零售O2O市场的快速增长。

另 一方面,同城零售领域巨头的入局也推动行业的快速发展,加速消费者的习惯培养。行业进入的巨头主要包括互联网巨头(阿里、京东、美团等),传统线下零售巨 头(如永辉),以及垂直领域的新兴生鲜电商公司(每日优鲜,叮咚买菜等)。行业巨头的进入使得促销活动、补贴的大量增加,有利于快速培养消费者的用户习 惯,从而推动行业的变革。

![1596766353980809.png E35CU9T~L~6RZ)@]ZRNZB~E.png](http://imgs-b2b.100ec.cn/Public/Upload/image/20200807/1596766353980809.png)

04

影响测算

即时配送远期将替代15%-25%的快递业务量

近场电商+即时配送的模式将多大程度替代广域电商+全网快递,主要取决于前端零售消费习惯的迭代范围以及程度。我们认为,可以从覆盖人群和人均购物频次两个角度来加以分析。

从覆盖人群角度:近场电商+即时配送新模式大概率能覆盖3-4亿用户,即一二线核心城市的用户。原因主要包括供需两个层面,从需求来看,即时配送高服务质量的特征与一二线城市用户的需求更匹配。

即时配送提供更高时效的物流配送服务,但是即使物流服务成本基本一致,也可能伴随着商品价格略高于广域电商的情形,短期内对价格敏感程度一般,但服务体验要求更高的一二线城市用户吸引力更大,而对价格偏好较高的下沉用户吸引力则较小。

从 供给来看,即配网络核心覆盖地区仍有限,短期看三四线城市还不具备大规模建设即配网络的经济性。即时配送对趋于订单密度要求较高,适合在商业活动密集的城 市地区构建高效网络,此外,即时配送还可以与电商仓进行协同(上文有分析),电商仓的布局也主要在一二线城市范围,这样变相限制了即时配送的地域扩张。

从购买频次看:近场电商的购物频次受到消费习惯和SKU品类等多因素影响。

我们认为,同城零售+即时配送的购物频次会逐渐趋近于广域电商,原因主要是:

(1)近场电商能以更高的时效体验满足消费者绝大多数高频刚需的购物需求,这部分日常购物需求相较于长尾商品的购物,更占据主流地位;

(2)近场电商+即时配送的模式事实上“自带流量”,促进了消费频次的提升。消费者通过高频的餐饮外卖、生鲜果蔬购物自然联想/延展到商超购物上,这种流量的迁移是自然发生的,相较于广域电商更具备优势。

从量化测算角度:

未来城市近场电商+即时配送模式的总单量=覆盖人群 x 年人均订单量。

覆盖人群估算:我们认为到2025年,近场电商+即时配送模式未来有望覆盖3-4亿城市用户,提供更高时效高质量的服务体验;远期(预计2030年)有望覆盖4-5亿用户甚至更多。

![1596766369662334.png VMROH}Q@Z_HY%%E`X]OO~GK.png](http://imgs-b2b.100ec.cn/Public/Upload/image/20200807/1596766369662334.png)

商超到家人均订单量估算:

核心逻辑:2025年即时配送人均订单量=2019年一二线城市人均电商购物件需求 x(1+增长率)*即时配送购物比例

(1)2019年我国一二线城市年人均购物需求90-122件(中枢106件)。当前即时配送商超到家订单量仍然很小,我们仅估算电商购物件数作为总需求的测算。

2019年全国快递业务量约635亿件,其中电商件约占到80%,按照网购用户数6.9亿人测算,全国人均年电商购物件约74件/年。然而,考虑一二线城市用户购买力和消费习惯显然好于行业平均,人电商件购物量将会更高。

因 此,我们采用全国快递业务量排名前30的城市2019年快递业务量总和达到458亿件,占全国总件量的72.2%;假设其中电商件占80%,算得一二线城 市人均电商购物件数为366亿件(约为458*80%),考虑一二线城市用户数量大约在3-4亿人,测得2019年一二线城市年人均电商购物90-122 件(中枢106 件)

(2)预计2020-2025年,一二线城市人均电商购物件 需求未来保持10%-15%的稳健增长。由于一二线城市用户电商购物习惯基本养成,未来人均购物件数增长的主要驱动因素为人均收入水平,线上渗透率提升等 影响,将保持高于GDP增速的速度持续增长。预计到2025年一二线城市用户人均年电商购物187件。

(3) 假设在谨慎/中性/乐观情形下,即时配送人均订单量达到2025年电商购物件需求的 25%/50%/100%,则2025年人均即时配送获取电商件数量(即商超到家)将达到47/63/93件。而根据估算,当前商超到家用户人均年订单量 在10-20单/年之间,未来仍有较大的增长空间。

![1596766379662335.png IP~I41@8CQ9T345@VU]UJKW.png](http://imgs-b2b.100ec.cn/Public/Upload/image/20200807/1596766379662335.png)

以 上测算基于相对平稳的习惯变迁逻辑下,预计2025年即时配送将会分流15%左右的快递业务量,主要在一二线城市地区。但考虑到近年巨头纷纷布局同城零售 市场,可能存在加大补贴、加强导流等经营手段;通过快速提升用户规模、培养用户习惯的方式提升上述效应的发生速度,甚至扩大即时配送覆盖的城市范围,向更 下沉的市场渗透。

结论:虽然全网快递(尤其是加盟快递)在广袤的中国市场中依然有较高的履约效率和一定的不可替代性,但是即时配送至少在一二线城市中将会成为更重要的物流履约形式,与电商仓网一起共同部分替代全网快递。

根 据我们测算,全国范围内,即时配送的物流形式远期替代全网快递的比例大约会在15%-25%之间;而在一二线城市中,替代比例会达到近 50%甚至更高。未来中国将形成全网快递—仓配物流—即时配送三个层次的物流履约网络,从而充分满足不同消费者差异化的消费和物流服务需求。